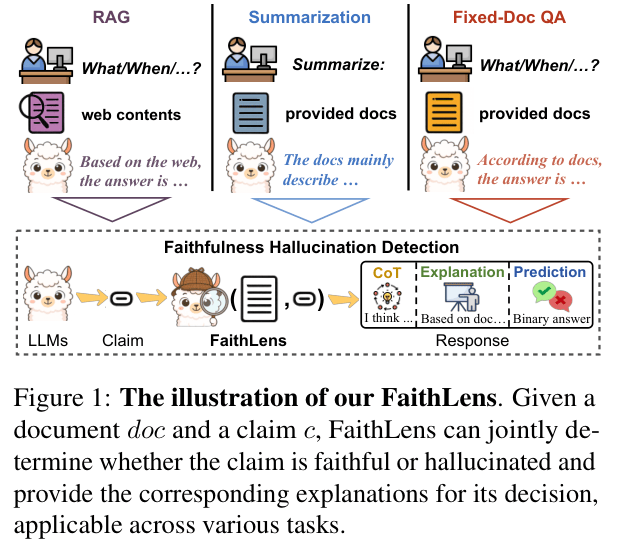

1月27日,已在港股停牌整整一年的陆金所控股(06623.HK),发布了一份公告,引人关注。

这份公告并非简单的复牌进度更新,而是首次系统披露了一项补充调查的核心结论。

一场涉及38.4亿元贷款、横跨7年的“通道游戏”,被完全曝光在大众眼前。

而在这份公告发布之前,陆金所已经经历了辞退审计师、高管离任、调查延展。

如今,更多细节浮出水面,这家由中国平安(601318.SH)孵化出的金融科技公司,仍在为历史遗留问题付出代价。

01

38.4亿元贷款背后的“通道游戏”

根据最新公告披露的补充调查结果,2017年6月至2023年1月期间,陆金所向深圳德诚投资发展有限公司(下称“德诚投资”)发放了多笔贷款,贷款本金总计约38.4亿元。

截至2024年末,尚未偿还的贷款本金约为15亿元,尚未偿还的本息总额约为16.9亿元。

问题的关键不在于贷款本身,而在于资金流向与交易目的。

调查显示,2022年至2023年1月,德诚投资将部分从陆金所取得的贷款资金,用于收购由陆金所关联方发行的若干风险产品的底层产品或投资产品相关的风险资产组合。

形式上看,是第三方投资行为;但实质上,这些资产在被德诚投资收购后由陆金所实际控制。

陆金所为何要这样做?

最新公告给出的解释是,上述风险资产或风险资产组合的金融产品,过往是通过陆金所线上平台向零售投资者销售和推广的。

当这些金融产品发生投资损失或逾期风险时,为减轻潜在声誉风险和管理公司潜在风险敞口,陆金所通过德诚投资“接盘”相关资产,对零售投资者损失进行全部或部分补偿。

德诚投资在这一过程中,扮演的是典型的“通道方”。

调查团队明确指出,上述用于补偿交易的贷款发放,在会计处理上并未反映其真实经济实质,即德诚投资代陆金所承接相关风险资产或风险理财产品的底层资产,支付对价以补偿投资者。

这一处理方式,直接影响了财务报表的真实性。

调查还发现,有三家主体(包括两家由德诚投资持股的主体)实际受陆金所控制,但并未纳入合并报表范围。

02

普华永道被解聘

这场补充调查的直接导火索,源于陆金所与审计师普华永道的一次并不和平的“分手”。

2025年1月27日,陆金所公告称,董事会建议免任核数师罗兵咸永道及普华永道中天。

公告披露,在此之前,审计委员会已收到两家普华永道成员所的正式函件。

函件显示,2024年10月25日,罗兵咸永道在与陆金所一名时任高管的口头对话中,获得与陆金所几项疑似关联方交易有关的信息,并认为相关事项需要重点关注。

同年11月25日,罗兵咸永道将该情况向审计委员会作了口头汇报;12月11日,又正式致函,要求委任专家展开独立调查。

尽管陆金所随后委聘法务会计师及独立调查律师介入,但罗兵咸永道对调查、审计委员会的独立性及陆金所的整改措施均提出质疑。

更关键的是,涉事高管在接受调查时,否认了此前口头对话的相关内容。

普华永道中天在函件中态度更为强硬,明确表示陆金所或任何继任核数师均不得倚赖其为陆金所2024年度所进行的任何工作。

在公告中,陆金所将解聘普华永道的原因归结为三点:

一是,未对审计委员会坦诚相待;

二是,多次推迟调查相关会议,造成额外时间损失;

三是,普华永道中天此前因恒大审计事件遭受行政处罚,无法确认其履职能力。

但从时间线来看,2024年9月普华永道收到的4.41亿元罚单,并非直接触发点。

在这之前,陆金所已与普华永道合作数年,2020年陆金所美股上市时就请了后者担任审计师。

据证券时报2025年1月统计,普华永道的2023年A股上市公司审计客户中,有达75%在2024年选择改聘。

不过,陆金所没有随大流。在2024年5月底的股东大会上,其以99.65%的赞成票续聘普华永道。

直到2025年1月,疑似关联交易信息被摆上台面,双方关系才彻底破裂。

2025年4月,陆金所宣布独立调查已基本完成。这次的调查结果,正是对前一调查结果的补充。

03

计葵生与P2P

值得注意的是,1月27日的补充调查还点名了责任主体。

公告披露,陆金所前联席CEO与前CFO,对设计和实施补偿交易负有主要责任。

尽管未直接点名,但结合公开信息,所指正是2024年11月辞任的计葵生,以及2024年4月离职的徐兆感,两人离任前分别为陆金所联席CEO与CFO。

陆金所表示,对于相关责任人员,包括在相关交易中起到协助作用,并且明知或应当知道其不当会计处理及相关合规问题的人员,公司正在评估应采取的纪律程序。

在互联网金融行业里,计葵生(Gregory D. Gibb)是一位带有强烈时代印记的人物。

这位曾在麦肯锡工作近15年的美国籍明星高管,2011年受邀加入平安集团,担任首席创新执行官,并参与陆金所筹建,是名副其实的创业元老。

2011年9月,陆金所在上海陆家嘴注册成立,由计葵生担任董事长。

2016年3月起,计葵生开始担任陆金所CEO,并于2021年1月转任联席CEO。

2024年11月,陆金所公告称,计葵生辞去执行董事、联席CEO职务,以投入更多时间于其个人事宜。

在其任期内,陆金所从P2P浪潮中迅速崛起,也经历了行业最剧烈的收缩。

陆金所曾是全球最大P2P平台,被业内称为“P2P一哥”,其网贷存量资产规模在2017年高达3364亿元。

此后,在监管“三降”与行业出清中,公司逐步“去网贷”,转向零售信贷与财富管理。

2019年8月,陆金所不再提供P2P产品,同时停止使用P2P投资者的资金作为零售信贷业务的资金来源。

2020年10月底,陆金所正式在纽交所正式挂牌上市,股票代码为“LU”。

2023年4月,陆金所以介绍上市方式登陆港交所,实现在香港及纽交所两地双重主要上市。

04

结语

1月27日晚,陆金所同步披露的经营情况显示,截至2025年底,公司尚未偿还总贷款余额为1838亿元,同比下降15.2%。

其中,消费金融贷款的尚未偿还余额为596亿元,同比增长19%。

截至2025年底,陆金所累计借款人数约为2910万人,同比增加12.5%。

这意味着,陆金所业务基本盘仍在,但治理与信任的修复,仍在持续。

公告显示,陆金所已聘请独立内部监控顾问,全面审查内部监控政策和程序。

陆金所表示,公司普通股已于2025年1月28日上午9时正起在港交所暂停买卖,并将继续暂停买卖。

其复牌之路,或许取决于公司整改的深度。

京公网安备 11011402013531号

京公网安备 11011402013531号